新股消息 | K Cash金融科技通过港交所聆讯 为香港第四大持牌放债人

查投资获悉,据港交所10月19日披露,K Cash金融科技集团有限公司(简称:K Cash金融科技)通过港交所主板上市聆讯,星展银行和中国平安资本(香港)为其联席保荐人。

招股书显示,在整体无抵押贷款业务方面,K Cash金融科技是香港第四大持牌放债人,公司的贷款产品专为满足面对财务困难、紧急情况或意外开支的次按贷款人的需求。公司透过金融科技提供无抵押信贷,包括贷款申请、信贷评估、提款及贷款还款。公司的贷款产品可分为三类:无抵押业主贷款:向属香港业主(大部分为居屋计划业主)的借款人提供无需提供任何抵押品的无抵押贷款;私人贷款:向个人提供的无抵押贷款,包括“7x24人工智能贷款”;中小企贷款:向中小企提供的无抵押贷款,通常由中小企借款人的董事或股东提供个人担保。

于2022年,持牌放债人市场份额占香港整个无抵押贷款市场的百分比约为4.1%。就香港整个无抵押贷款市场(包括认可机构及持牌放债人)及持牌无抵押放债人市场而言,按收益计,公司于2022年的市场份额分别约为0.15%及3.6%。此外,于2022年,持牌无抵押融资市场相对集中,按收益计,三大市场参与者占整体市场份额的79.2%。

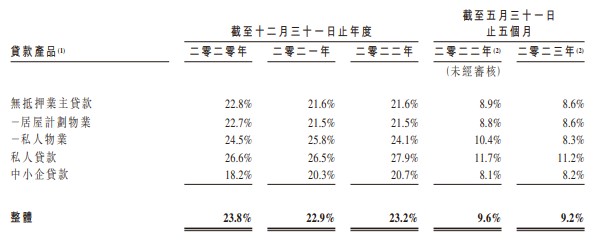

于往绩记录期间K Cash金融科技贷款产品的净利息收益率如下:

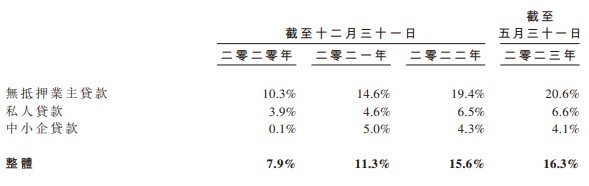

K Cash金融科技贷款截至所示日期的90日以上拖欠比率如下:

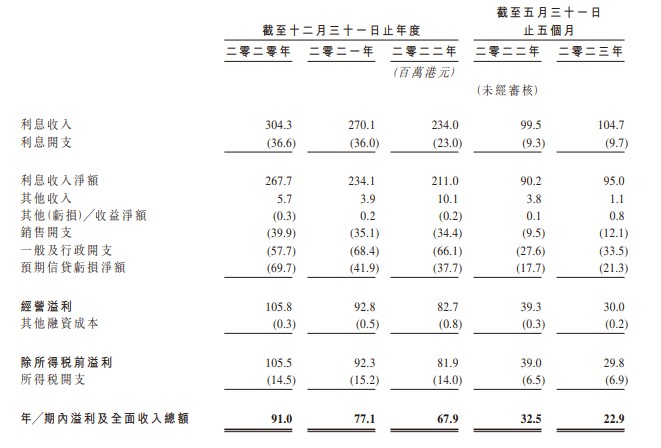

财务方面,于2020年度、2021年度、2022年度、2022年以及2023年截至5月31日止五个月,K Cash金融科技分别实现利息收入约3.04亿、2.70亿、2.34亿、9950万、1.05亿港元;利息收入净额分别为约2.68亿、2.34亿、2.11亿、9020万、9500万港元;同期,期内溢利及全面收入总额分别实现9100万、7710万、6790万、3250万、2290万港元。

值得注意的是,K Cash金融科技在招股书中提到,若公司自其他人士取得的准借款人信贷或其他资料不准确或不可靠,则公司信贷评估及风险为本定价的准确性或有效性可能受损。若公司未能有效监控信贷风险敞口,公司的坏账率或会上升,而公司的业务及经营业绩可能会受到不利影响。